UTFLYTTEDE PENSJONISTER BLIR STRAFFET MED SKATT-NY INFO

MINSTEPENSJONISTENE

Alle er ikke er født med samme evner eller energi og noen faller derfor til kort etter et langt arbeidsliv. Er man pensjonist så er man pensjonist og skulle kunne nyte sitt otium i fred og ikke bli nødt til å velge mellom medisiner eller oppvarming. Man burde kunne komme frem til en ‘minstepensjon’ som det var mulig å leve av og i samsvar med levekostnadsindeksen.

Et paradoks er også at er man født ‘for tidlig’, d.v.s. i henhold til pensjons-ordningens begynnelse,så får man ikke utbetalt full minstepensjon selv om man har tilstrekkelige år i arbeidslivet. De siste par årene før jeg ble minstepensjonist livnærte jeg meg med en turistbåt jeg kjøpte inn fra Tyskland. Da den ble solgt med fortjeneste trekkes jeg nå ytterligere 20% i restskatt. Ble opplyst at i likhet med regler for konkurs hvor man etter 5 år får anledning til å reise seg, gjelder dette ikke for minstepensjonister. Fikk beskjed etter 5 års tilbakebetaling at trekket kunne utvides for ytterligere 2 år av gangen. Slå den!!

Velferdsstaten Norge har vært et misunnelsesverdig eksempel for resten av verden men ikke for sine minstepensjonister som sliter for å kunne overleve i Norge. Derfor har mange måttet flytte til land med lavere leveomkostninger.De fleste minste-pensjonister har vært lavt lønnede ute av stand til å legge til side midler til øket pensjon,de har desto ikke mindre arbeidet like hardt som høyere lønnede. Jeg finner det derfor rimelig at et av de rikeste land i verden tar vare på de svake i samfunnet som har falt igjennom nettet. Hensikten med minstepensjonen er ikke basert på innbetaling eller andre omstendigheter enn å kunne gi mennesker en verdig avslutning på sitt arbeidsliv og det HAR vi råd til. Selvfølgelig skal de i samfunnet som har hatt mulighet til å betale mere, også nyte godt av det.

T. Christiansen

UTFLYTTEDE PENSJONISTER BLIR STRAFFET MED SKATT

30.03.2017 kl.11:44

Av Jørgen Torp, styreleder i Emigrant1

I en høyesterettsdom vedrørende den nå omtalte rederiskattedommen sier Høyesterett vedrørende handlingsskatter:

«Når en ny skatt eller avgift er blitt lagt på en tidligere handling eller begivenhet, har rettspraksis, uten en nærmere vurdering lagt til grunn at tilbakevirkningen har vært i strid med Grunnloven.» -Altså Grunnlovens §97.

Hva er så en handling? Ut fra undertegnedes forståelse er det å flytte fra et sted til et annet, og til utlandet for sak skyld, en handling. Gjelder ikke det i skattesaker? - Professor i rettsvitenskap, Eivind Smith, ved Universitetet i Oslo Universitetet i Oslo skriver i sin artikkel i Idunn.no 2010:

«Som vist i min bok «Konstitusjonelt demokrati» (2009) kap. IX.4.4, ligger kjernen strengt tatt bare i at offentlige inngrep må ha hjemmel i rettsreglene på den tid vedkommende handling eller begivenhet finner sted. Dette gjelder uten hensyn til på hvilket rettsområde inngrepet skjer.»

Ikke straffes senere

Så vidt undertegnede forstår kan man foreta en handling som er lovlig uten å bli straffet for det på et senere tidspunkt. Hvordan er det så med den nå berømte kildeskatten på pensjoner?

En rekke norske pensjonister flyttet til et annet land lenge før den nye loven ble iverksatt pr. den 01.01.2010. I henhold til Grunnloven faller ikke disse inn under kildeskattloven. De har også fått bekreftelse fra ligningskontor i kommunen de flyttet fra på at skatteplikten til Norge har opphørt. Men de blir likevel trukket forskuddsskatt og må selv greie ut med bostedslandets skattemyndigheter for eventuelt å få skattepengene refundert.

Hvor er Grunnloven her? Pytt, jeg glemte jo at norske lover er til for å brytes, ihvertfall av byråkratiet i finansdepartementet og skattedirektorat.

Hvordan er det så med de mange skatteavtaler som Norge har inngått med andre land? Ifølge Professor Dr. Juris Fredrik Zimmer er skatteavtaler jevngode med traktater og skal behandles som sådanne. Men for at de skal få betydning i norsk rett så må de omgjøres til norsk lov av Stortinget.

Men der det strid mellom norsk lov og skatteavtaler er det skatteavtalene som har preferanse. De må omgjøres til Norsk Lov med en iverksettelsesdato. Gjelder ikke Grunnloven for disse, siden utenlandspensjonister blir skattlagt i henhold til ny skatteavtale, selv om de er flyttet årtier før?

Har ikke kildeskatt

Eksempel: Hvordan blir en skatteavtale til? Den forhandles av byråkrater i Finansdepartementet og sendes til Stortinget for ratifisering. Alt må være sant og riktig. Men er det så nøye? I den nye skatteavtalen med Tyskland påstår Finansdepartementet at Tyskland har kildeskatt. Finanskomiteen på Stortinget oppfatter dette som om Tyskland har kildeskatt på pensjoner. Dette er sjekket på regjeringshold.

Tyskland har ikke kildeskatt på pensjoner, men Finanskomiteen oppfatter det slik. Det blir jo vise versa sier Siri Meling (H) i komiteen. Avtalen ble vedtatt og skaper et rent helvete for norske pensjonister i Tyskland. Ikke bare at kildeskattloven er gitt tilbakevirkende kraft, men også at skatteavtalen er vedtatt på basis av feilinformasjon fra norske byråkrater til de styrende organer.

Skatteavtalen med Tyskland fram til den 31.12.2014 hadde også en diskrimineringsklausul. Slik de fleste forstår denne skal ikke en tysk statsborger diskrimineres i Norge sammenlignet med norske statborgere når skatteobjektet er i Norge og omvendt.

Nei, sier en viss lovrådgiver i Finansdepartementet. Han får ikke de fradrag som andre norske får. Prokuratriks kaller en norsk advokat dette. Klausulen får null vedi.

Mange skatteavtaler inneholder denne artikkelen med formuleringen «skal bare kunne eller kan»

Artikkel 18 Pensjoner, underholdningsbidrag, livrenter, og lignende utbetalinger

«Pensjoner og annen lignende godtgjørelse som betales til en person bosatt i en kontraherende stat skal bare kunne (kan) skattlegges i denne stat.»

Med andre ords så har Norge fraskrevet seg skatteretten, men trekker fortsatt kildeskatt og forlanger norsk selvangivelse og bevis for at skatt er betalt i bostedlandet. -Etter undertegnedes syn er det bostedslandet som har disse rettigheter. (i henhold til OECDs standardmal for skatteavtaler).

«Men hvis det ikke står i skatteavtalen bruker vi andre lover» sier Elisabeth Landmark i Skattedirektoratet.

Hmm! «En avtale skal holdes etter sitt innhold» sier jusinfo., men her opplever vi brudd på avtalelov.

Les bare hva tidligere regjeringsadvokat Bjørn Haug (1972-1995) og dommer i ESA/ EFTA-domstolen 1995-2000) har uttalt:

«Norske myndigheter har i noen sammenhenger krevd dokumentasjon for at man faktisk blir beskattet i utlandet, ikke bare at man skattemessig klassifiseres som bosatt i utlandet. Her går norske myndigheter, etter mitt skjønn, lenger enn de har lovmessig grunnlag for. I det øyeblikk det er akseptert at man etter norsk lov eller gjeldene skatteavtale ikke skal skattes i Norge, er det uvedkommende hvorvidt eller hvordan det nye bostedslandet gjennomfører sin beskatning. Det er etter min mening ikke lovlig hjemmel for å sette beskatning i det nye bostedslandet som vilkår for å unnlate norsk beskatning».

Minstepensjonister blir diskriminert

Overstående støttes også av professor Zimmer ved UiO.Fra hans bok kap. 10.2.1 Skatteavtalene kan bare lempe norsk beskatning.

Sitat: «Som nærmere beskrevet i 18.3. nedenfor, gjelder norsk beskatningsavkall som utgangspunkt også hvor inntekten ikke blir beskattet i den annen stat, f.eks. fordi internrettslig hjemmel mangler der, med mindre skatteavtalen bestemmer noe annet.»

I noen avtaler har Norge sikret seg skatterett. Blir da disse utflyttede nordmenn behandlet som andre nordmenn? Å nei. Selv minstepensjonister blir diskriminert og blir trukket kildeskatt på 15 prosent. Norge gir ingen motytelser. Pensjonisten må kjøpe helseforsikring og så videre, da dette ofte er en forutsetning for å få oppholdstillatelse.

Sparer Norge på at noen flytter fra landet? I følge Stortingets utredningskontor så sparte Norge ca. kr. 74.000,- i helse- og sosiale kostnader i 2009 pr. utflyttet pensjonist. På det tidspunktet så var det ca. 43.000 utenlandspensjonister. (Dvs. årlige besparelser på ca. kr. 3,2 milliarder). I mellomtiden, og hvis man antar en inflasjonsrate på ca. 2,5 prosent pr. år, så kan man anta at dette har økt til ca. kr. 90.000 pr. pensjonist pr. år. Antall utenlandspensjonister har også økt til ca. 49.000. (Dvs. årlige besparelser i Norge på ca. kr. 4,4 milliarder).

Tyveri av eiendom

Hva sier domstolene om pensjon? I følge Oslo Tingrett og Borgarting Lagmannsrett så er opptjent pensjon din eiendom. Men når Norge ikke yter noe tilbake er jo dette rent logisk tyveri av eiendom.

Hva sier så den Europeiske Menneskerettsdomstol? I følge dom i EMD (Den Europeiske Menneskerettsdomstolen) av 29. oktober 2015 så er den såkalte «kildeskatten» brudd på menneskeretten etter prinsippet om «legal certainty».Man skal altså vite hva man har å rutte med nå og i fremtiden. Med kildeskattloven kan trekkprosenten variere med Stortingets varierende sammensetning.

Men hvem av Norges byråkrater og politikere bryr seg om lover og dommer? De skal kun lære når de gjør noe galt, mens hvermannsen forfølges til gravkanten.

EFTAs overvåkingsorgan ESA mener at norske regler om skattefradrag og skattebegrensning for pensjoner, mottatt fra Norge, er i strid med EØS-avtalen.

THE ECHR SETTING A PRECEDENT IN THE CASE SHCHOKIN v UKRAINE 2009

NAV-Finansdepartementets svar til oss i mars 2019

EFTA Surveillance Authority klage to Finansdepartementet

Finansdepartementets svar til EFTA Surveillance Authority klage

Til NAV - November 2018

Pers.#########

Tore Christiansen

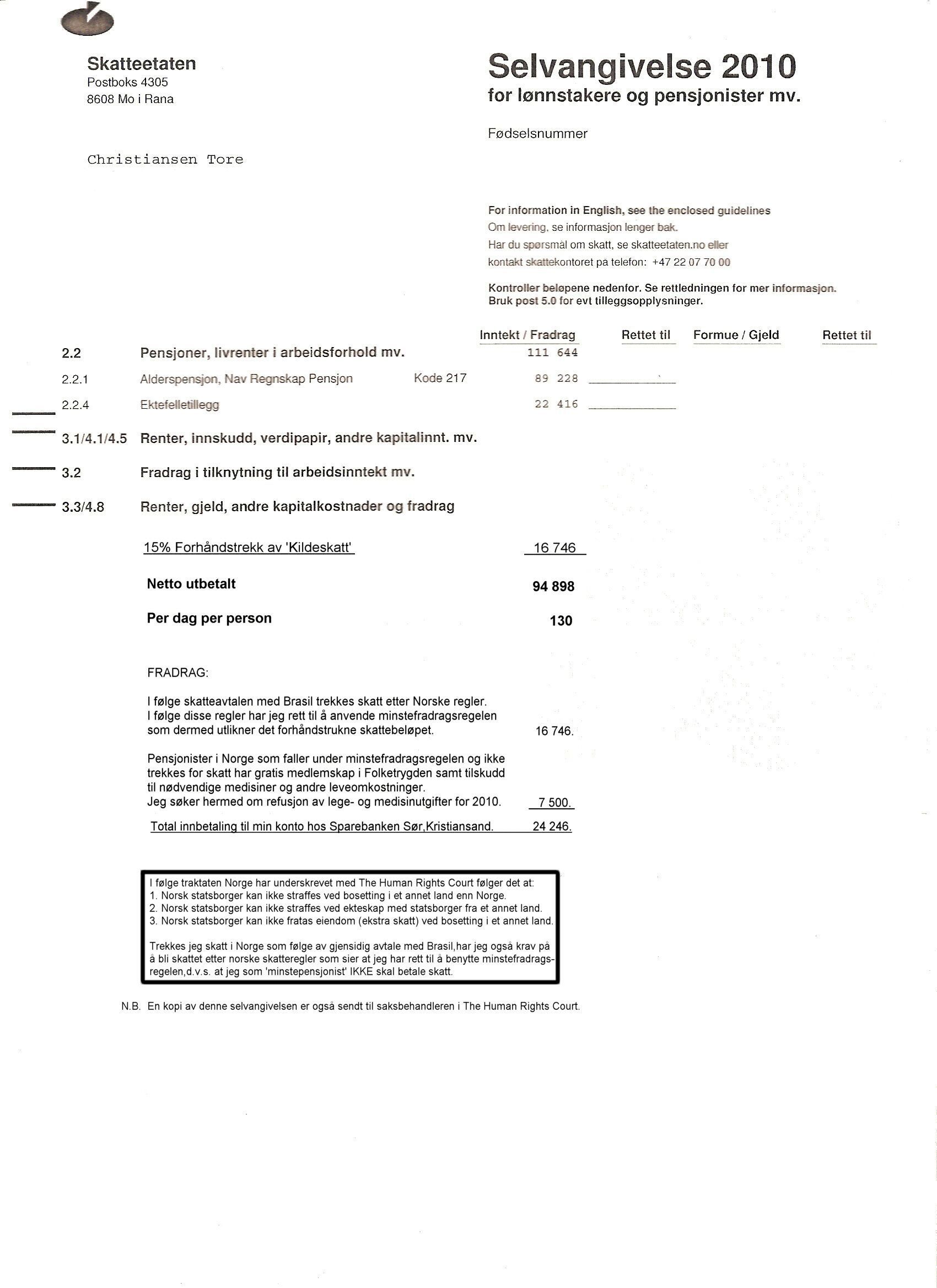

Etter å ha giftet meg i Kristiansand i 2002 flyttet vi til Brasil i 2003 da min kone måtte ta seg av sine tilårskomne foreldre. Jeg meldte tilbørlig ifra til skattemyndighetene om min emigrasjon og mottok ettbrev-kontrakt fra Likningskontoret i Kristiansand at jeg var herved fritatt for skatteplikt til Norge.

Stor var min forbauselse da jeg 7 år senere (2010) plutselig blir trukket 15% 'kildeskatt' .

Da jeg mottar kun en 'redusert' minstepensjon grunnet jeg ble 'født for tidlig' i 1933, da vårt trygdesystem først ble stiftet i 1967, ble 15% skatt en stor byrde for meg som også underholder en hjemmeværende hustru. Mine utgifter har nu øket ytterligere da min svigermor mistet sin mann og er nu fastboende hos oss.

Norge har en skatteavtale fra med Brasil fra 1980 som ikke er oppdatert siden kildeskattens innføring og det er urimelig at jeg skal inngå ny skatteavtale på Norges vegne. Det står også i skatteavtalen at Norge 'KAN' skattelegge sine utenlands-boende borgere, og GJØR det jo i mitt tilfelle siden 2010. Da jeg jo blir trukket skatt i Norge, ber jeg om å bli skattet etter Norske skatteregler som følger og forlanger i den anledning opphør av skattetrekket samt full refusjon av innkrevet skatt siden 2010 grunnet feil rettsannvendelse av skattereglene..

Vedr. MINSTEPENSJON/ SKATTEBEGRENSNINGSREGELEN

Prinsippet om at skatteavtaler ikke kan virke skjerpende innebærer at beskatningen generelt ikke kan forhøyes gjennom skatteavtale. Prinsippet gjelder imidlertid også der anvendelse av skatteavtalen i et konkret tilfelle virker i skatteyters disfavør sammenlignet med intern norsk rett. ( Norsk intern skatterett har skattbegrensning på et visst minimumsbeløp?) Dersom en slik situasjon oppstår , kan skatteyter kreve at ligningsmyndighetene ser bort fra den aktuelle skatteavtalen i det konkrete tilfellet, f.eks kildeskatten.

Det er sikker norsk rett at norske myndigheter ikke vil få gjennomslag for en

skatteavtale som direkte skjerper beskatningen i forhold til det som følger av

norsk skattelovgivning. Man kan altså kreve å bli beskattet etter norsk skatte-lovgivning hvis man går under skattebegrensningsreglen, selv om det foreligger en skatteavtale.

Det er uhørt at norske skattemyndigheter ikke har opplyst om dette. Det er

forskjellsbehandling i forhold til norske pensjonister hvis man blir trukket 15%

på minstebeløpet. I tillegg strider skattetrekket mot internasjonal lov om ALTERATION i brevet/kontrakten mottatt av Likningskontoret ved avreise.

Håper dere kan hjelpe meg ut av en meget vanskelig tilværelse på mine 'gamle dager' (fyllte nylig 85)

Med vennlig hilsen

Tore Christiansen

Sao Paulo - Brasil

Ikke faatt svar paa mitt brev hittil, 17 mars 2019

I midlertid har Ragnar Bjornvold - Emigrant1- mottatt foelgende svar fra NAV paa SIN henvendelse 11 mars 2018: (med engelsk oversettelse)

Ragnar Bjornvold Emigrantl Siste nytt om saken om ESA og kildeskatten og mulig endring innen EU. Her er brevet.

• • •

Ragnar Bjornvold Emigrantl

Jeg viser til e-posten din av 11. mars 2018.

Finansdepartementet arbeider med nye regler og/eller retningslinjer på bakgrunn av den grunngitte uttalelsen fra ESA datert 19. desember 2017.

Det er for tidlig å si noe konkret om hva de nye reglene og/eller retningslinjene vil gå ut på. På bakgrunn av den grunngitte uttalelsen kan vi imidlertid opplyse om følgende:

• Norge er bare forpliktet til å justere den delen av det norske regelverket som kan anses å være i strid med våre forpliktelser etter EØS-avtalens regler om fri bevegelighet av arbeidstakere;

• EØS-avtalens regler om fri bevegelighet av arbeidstakere forutsetter et midlertidig grensekryssende arbeidsopphold, dvs. personen må ha vært bosatt i et EU/EØS land og ha utført lønnet arbeid i et annet EU/EØS-land;

• En justering av det norske regelverket vil derfor bare omfatte norsk pensjon som er opptjent på grunnlag av arbeid utført i Norge av personer som var bosatt i et annet EU/EØS-land enn Norge mens de utførte lønnet arbeid i Norge;

• Nordmenn som har opptjent rett til norsk pensjon mens de har bodd og arbeidet i Norge og som senere

• Nordmenn som har opptjent rett til norsk pensjon mens de har bodd og arbeidet i Norge og som senere flytter til et annet EU/EØS-land som pensjonister, vil ikke bli omfattet av ordningen. Dette skyldes blant annet at opptjeningen av pensjon ikke har skjedd i anledning av et grensekryssende arbeidsforhold og at det norske regelverket for skattlegging av pensjon for denne gruppen skattytere ikke er i strid med EØS-avtalens regler om fri bevegelighet av arbeidstakere;

• En justering av det norske regelverket med bakgrunn i den grunngitte uttalelsen vil derfor som hovedregel bare omfatte utenlandske EU/EØS-borgere, dvs. personer som er borgere av et annet EU/EØS-land enn Norge.

• Hvilke personer som vil kunne påberope seg refusjon av trukket norsk kildeskatt vil være avhengig av en rekke faktorer som vil bli innarbeidet i det nye regelverket eller tilhørende retningslinjer: o forhold knyttet til skattereglene i bostedslandet (skattepliktsregler, fradragsregler, størrelsen på den norske pensjonen, forholdet mellom norsk pensjon og andre inntekter skattyteren har, hvordan skattleggingen i utlandet har vært gjennomført, reguleringen av beskatningsretten i bostedslandets skatteavtale med Norge osv.), o forhold knyttet til skattereglene i Norge (bostedsregler, skattepliktsregler, fradragsregler, størrelsen på den norske pensjonen, forholdet mellom norsk pensjon og andre inntekter skattyteren har, reguleringen av beskatningsretten i bostedslandets skatteavtale med Norge osv.), skatteavtale med Norge osv.), o dokumentasjon fra utenlandsk myndighet og dokumentasjon på gjennomført skattlegging i bostedslandet, o tidsfrister for å kreve seg skattlagt i Norge etter det justerte regelverket.

• Finansdepartementet har gjennomgått regelverket for skattlegging av pensjon i de ulike EU/EØS-landene. Gjennomgangen viser at en endring av det norske regelverket på grunnlag av den grunngitte uttalelsen fra ESA bare vil få betydning for et svært begrenset antall utlendinger som mottar pensjon fra Norge.

• Til orientering kan vi nevne at Estland er det første (og, så vidt vi vet, det eneste) EU/EØS-landet som har innført regler om refusjon av trukket estisk kildeskatt på pensjon. Den estiske ordningen gjelder for en begrenset gruppe utlendinger med pensjon fra Estland. (* Les THE ECHR SETTING A PRECEDENT IN THE CASE SHCHOKIN v UKRAINE 2009)

Det vil derfor være naturlig for Norge å se hen til den estiske ordningen når vi utformer våre endringer. Du kan finne informasjon (på engelsk) om den estiske ordningen på det estiske finansdepartementets hjemmeside.

Med vennlig hilsen

Johanne Rian

NAV

lovrådgiver

Min kommentar til svar fra NAV ovenfor:

«Men hvis det ikke står i skatteavtalen bruker vi andre lover» sier Elisabeth Landmark i Skattedirektoratet.

Hun har tydeligvis fulgt sin sedvane aa oppfinne ANDRE lover der den eksisterende skatteloven ikke dekker det hun oensker.

MEN, her har hun igjen satt saken paa hodet for aa forvirre ESA´s saksvurdering basert paa deres nedfeldte lover og regler.

Men foerst maa jeg igjen klargjoere at pensjon er betegnet som EIENDOM og IKKE loenn. ESA´s lover sier helt spesifisert at ved en borgers fraflytting over ett lands grense til ett annet, kan ingen del av hans EIENDOM konfiskeres av hverken det fraflyttede eller det tilflyttede lands skattemyndigheter.

Elisabeth Landmark lager en ytterligere feiltolkning ved aa bryte reglene om likeverdighet i sitt forslag. En pensjonist som har opptjent sin pensjon i sitt moderland skal ha like stor rett til aa nyte sin alderdom i det land han velger uten videre konfiskering av sin eiendom (pensjon) som en pensjonist som har opptjent sin pensjon i utlandet, for senere aa pensjonere seg i sitt hjemland.

Det er paa tide at ESA griper inn i denne sjongleringen av lovverket som Elisabeth Landmark bedriver og FORLANGER fullt oppgjoer og tilbakebetaling innen 3 mndr. av ALL kildeskatt trukket fra Nordmenns eiendom (pensjon) siden 2010.

Les ogsaa tidligere post THE ECHR SETTING A PRECEDENT IN THE CASE SHCHOKIN v UKRAINE 2009 som ytterligere beviser en borgers rettighet ved kryysing av landegrensene.

(Engelsk oversettelse)

Ragnar Bjornvold Emigrantl

I refer to your email dated 11. March 2018.

The Ministry of Finance is working on new rules and / or guidelines based on the reasoned opinion from ESA dated 19 December 2017.

It is too early to say anything concrete about what the new rules and / or guidelines will be about. However, on the basis of the reasoned opinion, we can state the following:

• Norway is only obliged to adjust the part of the Norwegian regulations that may be considered to be in violation of our obligations under the EEA Agreement's rules on the free movement of employees;

• The EEA Agreement's rules on the free movement of employees require a temporary cross-border work stay, ie the person must have been resident in an EU / EEA country and have performed paid work in another EU / EEA country;

• An adjustment to the Norwegian regulations will therefore only cover Norwegian pensions that are earned on the basis of work performed in Norway by persons resident in another EU / EEA country than Norway while they were doing paid work in Norway;

• Norwegians who have earned the right to a Norwegian pension while they have lived and worked in Norway and who later

• Norwegians who have earned the right to a Norwegian pension while they have lived and worked in Norway and who later move to another EU / EEA country as pensioners will not be covered by the scheme. This is due, among other things, to the fact that the accrual of pensions has not taken place in connection with a cross-border working relationship and that the Norwegian regulations for taxing pensions for this group of taxpayers are not in violation of the EEA Agreement's rules on the free movement of employees;

• An adjustment of the Norwegian regulations based on the reasoned opinion will therefore, as a rule, only cover foreign EU / EEA citizens, ie persons who are citizens of another EU / EEA country than Norway.

• Which persons who will be able to invoke a refund of the withdrawn Norwegian withholding tax will depend on a number of factors that will be incorporated into the new regulations or related guidelines: o factors related to the tax rules in the country of residence (tax liability rules, deduction rules, the size of the Norwegian pension, the relationship between the Norwegian pension and other income the taxpayer has, how the taxation abroad has been carried out, the regulation of the tax law in the country of residence's tax agreement with Norway, etc.), o matters relating to the tax rules in Norway (housing rules, tax liability rules, deduction rules, the size of the Norwegian pension, the relationship between the Norwegian pension and other income the taxpayer has, the regulation of the tax law in the home country's tax agreement with Norway etc.), the tax agreement with Norway etc.), o documentation from the foreign authority and documentation of the taxation carried out in the country of residence, o deadlines for claiming taxation in No after the adjusted regulations.

• The Ministry of Finance has reviewed the regulations for taxation of pensions in the various EU / EEA countries. The review shows that a change in the Norwegian regulations on the basis of the reasoned opinion from the ESA will only affect a very limited number of foreigners who receive pensions from Norway.

• For information, we can mention that Estonia is the first (and, to our knowledge, the only) EU / EEA country that has introduced rules on the refund of withdrawn Estonian withholding tax on pensions. The Estonian scheme applies to a limited group of foreign nationals with a pension from Estonia. (* Read: THE ECHR SETTING A PRECEDENT IN THE CASE SHCHOKIN v UKRAINE 2009)

It will therefore be natural for Norway to look to the Estonian scheme when designing our changes. You can find information (in English) about the Estonian scheme on the Estonian Ministry of Finance's website.

Best regards,

Johanne Rian

NAV

Legal Adviser

MY comments to the answer from NAV above:

"" But if it's not in the tax treaty, we use other laws, "says Elisabeth Landmark in the Tax Administration."

She has obviously followed her custom to invent OTHER laws where the existing tax law does not cover what she wants.

BUT, here she has again put the matter on it´s head to confuse ESA's case assessment based on their laws and regulations.

But first I have to clarify that pension is termed as PROPERTY and NOT salary. ESA's laws state completely that, in the event of a citizen's transfer over one country's border to another, no part of his PROPERTY can be confiscated by either the original nor by the other country's tax authorities.

Elisabeth Landmark makes a further misinterpretation by breaking the rules of equality in her proposal. A pensioner who has earned his / her pension in his / her motherland shall have the same right to enjoy his / her old age in the country he chooses without further confiscation of his / her property (pension) as a pensioner who has earned his / her pension abroad, in order to later retire in their home country.

It is time for ESA to intervene in this juggling of the legislation that Elisabeth Landmark conducts and DEMANDS adherence to existing law an effect repayment within 3 months of ALL deductions made from pensioner´s property (pension) since 2010.

Please also read this earlier decree THE ECHR SETTING A PRECEDENT IN THE CASE SHCHOKIN v UKRAINE 2009 which further confirms a citizens rights when crossing borders.

Tore Christiansen

Dette brevet ble sendt som epost/brev 16 mars 2019 til ESA og vil vaere mottatt om faa dager, da det gaar som email til England og videre med brevpost til Brussels.

Monday, 17 February 2014

Skatteetaten ser skattebetalerne som sine fiender

Vi må bort fra skatteetatens vinner-og fiendekultur, og tilbake til idealet om en objektiv stat, skriver lederen av Advokatforeningens skattelovutvalg Bettina Banoun.

Embedsverket bør legge sin stolthet i riktig ligning og ikke ha en egeninteresse i å få inn høyest mulig proveny og straffer, skriver advokat Bettina Banoun.At skatteetaten har et rettssikkerhetsproblem har vært klart lenge. Eksempel på eksempel har vistat provenyhensynet og ønsket om å teste ut yttergrensen av beskatningshjemler, har blitt prioritert over hensynet til vern av skattyterens rettssikkerhet og sikre rett skatt til rett tid.

Siste skudd på stammen var Gudesen-saken, hvor skatteetaten brukte11 år på å fatte vedtak. Tidsbruken var så lang at etaten selv hadde makulert papirene. Likevel mente etaten at endringsadgang ikke var foreldet. Heldigvis satte tingretten foten kontant ned.I Dyvi-saken krevde skatteetaten at selskapet skulle betale over 200 millioner kroner i skatt, renter og 60 prosent tilleggsskatt.

Kravet oversteg langt verdiene i selskapet, og selskapets investeringsevne ble totalt lammet i over syv år.Skatteetaten sladdet bevis og misbrukte bokettersynshjemler. Selv etter at staten tapte fullt ut i tingretten, fortsatte staten å forfølge saken både til lagmannsretten og til Høyesterett. Selv da vi hadde vunnet fullt ut i tre instanser, ville ikke kemneren umiddelbart oppheve pantet i aksjene som kemneren hadde tatt. Det tok måneder før pantet ble slettet. Rettskraftig høyesterettsdom var ikke nok for kemneren; bare endringsvedtak fra skattekontoret selv var godt nok for etaten.

I Nerdrum-saken måtte Høyesterett oppheve lagmannsrettsdommen hvor Økokrim hadde fått kunstneren Odd Nerdrum dømt til to år og ti måneders fengsel for unndragelse av 13,8 millioner norske kroner, da dette var 450.000 amerikanske dollar mer enn ligningsmyndighetene selv hadde lagt til grunn i ligningsvedtaket, og da det i den sivile saken var blitt lagt til grunn at 700.000 dollar av beløpet var oppført til beskatning to ganger.

I Transocean-saken har staten gått på rådgiverne, og ikke bare krevd lange fengselsstraffer, men har også nedlagt påstand om at advokatene personlig skal være erstatningsansvarlig for milliardbeløp. De fleste som har vært innom for å overvære rettsforhandlingene, har ristet på hodet av det de har opplevd i retten.Når man til overmål får innsyn i saksdokumenter som viser at staten har prosedert på forhold som etaten selv mener at «dette blir en vanskelig sak å vinne frem med i retten», og staten erkjenner at den får forsøke «å gå litt nye veier og være litt kreativ», er man langt unna idealet om en objektiv stat som ikke har en egeninteresse ut over å få slått fast det som er riktig rettsanvendelse.

I Ptarmigan trust-saken som undertegnede prosederte for EFTA-domstolen forrige uke, har staten ikke erkjent at fritaksmetoden må komme til anvendelse ved utbytte over landegrensene. I stedet har staten gjort alt for å forhindre at EFTA-domstolen skal kunne avgi sitt syn på saken. Tankene går tilbake til Fokus Bank-saken da staten riktignok ikke forsøkte å forhindre EFTA-domstolen i å svare, men i flere år etter at vi vant i EFTA-domstolen nektet å gi avgjørelsen virkning i Norge.I La Dolce Vita fikk staten opprinnelig gjennomslag i lagmannsretten for en skjønnsligning av en næringsdrivende, fordi skatteetaten mente at kontantomsetningen var for lav i forholdet til snittet i bransjen.

Etaten sto rimelig avkledd tilbake da Høyesterett i 2013besluttet gjenåpning av saken, og det ble bevist at statens såkalte objektive redegjørelse for bransjesnittet besto av besvarelse fra 37 ekspeditører, hvorav kun fire hadde lagt seg på det såkalte bransjesnittet 60–40 prosent, 11 hadde svarte «vet ikke» og de øvrige spredte seg mellom 3–90 prosent.Som Høyesterett tørt bemerket: «noe grunnlag for et gjennomsnittstall for bransjen ga dette helt åpenbart ikke». Saken måtte gjenåpnes fordi det var lagt til grunn uriktige bevis fra staten.Som professor Fredrik Zimmer har fremhevet, bør statens oppgave være å veilede, ikke å vinne saker.

Professor Ole Gjems-Onstad har advart mot at skatteetaten anser skattyter som sin fiende. Vi ønsker oss bort fra statens vinner-og fiendekultur, og tilbake til samarbeidskultur og embedsmannsstaten. Embedsverket bør legge sin stolthet i riktig ligning og ikke ha en egeninteresse i å få inn høyest mulig proveny og straffer.Kan utnevnelsen av høyesterettsdommer Aage Thor Falkanger som ny Sivilombudsmann, bidra til økt rettssikkerhet også i ligningsforvaltningen? Ligningsforvaltningen har vært stemoderlig behandlet i mange år.

Vår nye skattedirektør Hans Christian Holte har vist positive takter i de saker han har intervenert i. Det kreves styring fra toppen for å snu den uheldige utviklingen i skatteetaten.Det fremgår av regjeringsplattformen at rettssikkerhet for skattytere er et satsingsområde for den nye regjeringen. I opposisjon utmerket de blåblå partiene seg som gode talsmenn for rettssikkerhet. I posisjon har vi foreløpig ikke sett noen endring. Vi får håpe ikke interne krefter i departementet igjen klarer å forhindre reform.

Tiden for handling er kommet. «In dubio pro fiscus» kan ikke lenger være god latin.

Dr. juris Bettina Banoun, advokat, partner i Wiersholm –leder av Advokatforeningens skattelovutvalg.

SIC TRANSIT GLORIA EMIGRANT1:

WHO and WHAT is behind it all ? : >

The bottom line is for the people to regain their original, moral principles, which have intentionally been watered out over the past generations by our press, TV, and other media owned by the Illuminati/Bilderberger Group, corrupting our morals by making misbehavior acceptable to our society. Only in this way shall we conquer this oncoming wave of evil.

Commentary:

Administrator

HUMAN SYNTHESIS

All articles contained in Human-Synthesis are freely available and collected from the Internet. The interpretation of the contents is left to the readers and do not necessarily represent the views of the Administrator.

Disclaimer: The contents of this article are of sole responsibility of the author(s). Human-Synthesis will not be responsible for any inaccurate or incorrect statement in this article. Human-Synthesis grants permission to cross-post original Human-Synthesis articles on community internet sites as long as the text & title are not modified. The source and the author's copyright must be displayed. For publication of Human-Synthesis articles in print or other forms including commercial internet sites.

Human-Synthesis contains copyrighted material the use of which has not always been specifically authorized by the copyright owner. We are making such material available to our readers under the provisions of "fair use" in an effort to advance a better understanding of political, economic and social issues. The material on this site is distributed without profit to those who have expressed a prior interest in receiving it for research and educational purposes. If you wish to use copyrighted material for purposes other than "fair use" you must request permission from the copyright owner.